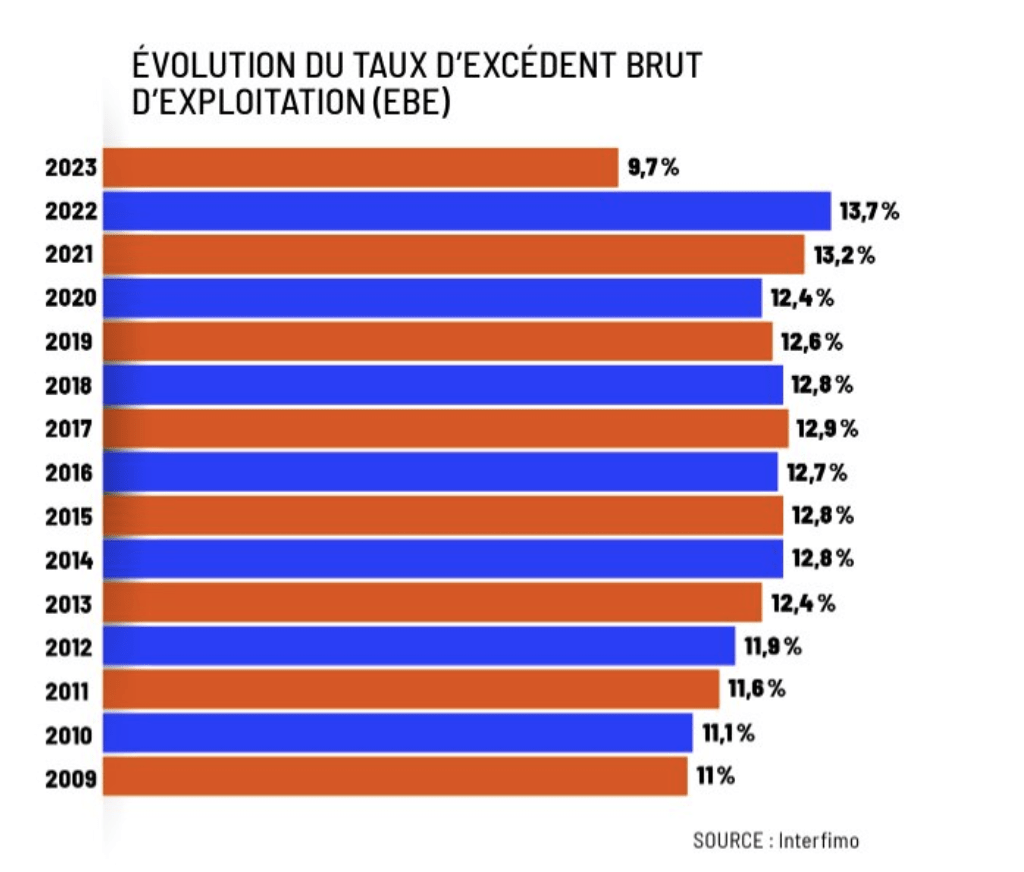

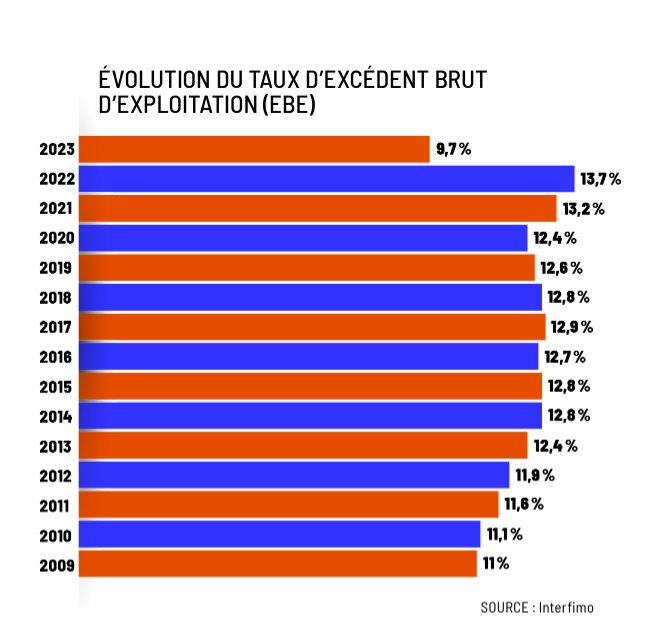

Même si elles conservent des niveaux honorables, la marge et la rentabilité des officines ont nettement baissé l’an dernier et sont loin de compenser le rythme inflationniste. La lecture des bilans 2023 qui ne devraient plus tarder va, selon les acteurs du marché de la transaction, enfoncer définitivement le clou s’agissant des éléments à retraiter dans le calcul des prix de cession. Ce à quoi les vendeurs se sont longtemps refusés, tant que l’évaluation de leur fonds de commerce reposait sur des éléments d’appréciation en leur faveur. « La bonne rentabilité des officines en 2021 et 2022 a encouragé les cédants à se montrer fermes sur les prix », rappelle Michel Watrelos, expert-comptable du cabinet Conseils et Auditeurs Associés. « En 2022, certains vendeurs refusaient de retraiter dans le calcul de leur prix de vente, le chiffre d’affaires (CA) généré par les tests réalisés dans le cadre de la lutte contre la Covid-19, alors que c’est essentiel pour ne pas exposer le repreneur à un risque trop important, et lui permettre d’obtenir un accord de financement bancaire », se souvient Maxime Camilleri, expert-comptable du cabinet Audéfi (réseau CGP).

À force de pédagogie, les experts-comptables, aux côtés des professionnels de la transaction et des banquiers, parviennent à changer les mentalités et à imposer de nouvelles méthodes d’évaluation des fonds de pharmacie, même si tout n’est pas simple.

« Le marché de la transaction s’adapte aux changements de paradigme en abandonnant la référence ancestrale au CA pour un coefficient de l’excédent brut d’exploitation (EBE) retraité, mais cette approche reste compliquée pour bon nombre d’acteurs », acquiesce Olivier Delétoille, expert-comptable du cabinet AdequA. Sur le retraitement du CA et de la marge Covid, le débat semble clos. Avec le retour « à la normalité », l’activité à TVA 0 % ne représente plus aujourd’hui que 2,45 % de la marge (source : cabinet AdequA). « Sans totalement disparaître du paysage, le poids de l’activité Covid est totalement neutralisé dans l’EBE », indique-t-il.

En revanche, la façon de traiter la question des produits chers ne fait pas consensus et il est probable que l’appréhension de ce CA qui ne dégage pas de marge constituera une difficulté durable dans les négociations.

Par exemple, François Gillot, expert-comptable du cabinet CAAG, valorise un fonds en retraitant le CA des médicaments chers à partir de 150 euros PFHT, mais pas en totalité. « On peut considérer que leurs ventes représentent entre 32 % et 35 % du CA HT des médicaments remboursables, explique-t-il. Si dans l’analyse de CA d’une officine, la part de médicaments chers excède cette part « normative », il apparaît cohérent d’exclure la partie supérieure à cette moyenne du CA de référence. » Une approche qui agrée Jérôme Capon, directeur du réseau Interfimo : « Valoriser ce CA à zéro serait une aberration, il faut tenir compte d’une certaine récurrence de ce dernier. » Autre méthode assez proche utilisée par Michel Watrelos : « Je retraite uniquement le CA et la marge des médicaments très chers (à partir de 1 930 euros HT), ce qui permet d’acter un taux de marge de 27 %/28 % pour une pharmacie traditionnelle. »

Des taux qui pénalisent le vendeur

La hausse des taux a porté un coup non négligeable à la capacité de remboursement des acquéreurs et au niveau de leur apport personnel. « Pour 1 million d’euros emprunté à un taux de 1 % sur 12 ans en 2022, les mensualités de remboursement sont de 7 372 euros, soit des annuités de 88 464 euros. En 2023, avec un taux de 4 % sur 12 ans, pour avoir la même mensualité (ou annuité), le montant à emprunter doit être de 842 000 euros, soit une baisse de 15,8 % du montant initialement emprunté », expose Bastien Legrand, expert-comptable du cabinet FCC (réseau CGP). « Ce surcoût devrait en toute logique se répercuter sur la valorisation du fonds. Il représente l’effort de dépréciation du vendeur sur son prix », estime Olivier Delétoille.

Une hausse des taux d’intérêt ne peut faire bon ménage avec des prix d’acquisition au-dessus de leur valeur économique. « Un prix supérieur à la capacité de remboursement de l’officine (mesurée par l’EBE) sera financé par une moindre rémunération du titulaire et/ou un apport personnel supplémentaire », insiste Nicolas Trikian, expert-comptable du cabinet C2C (réseau CGP), tout en excluant l’allongement du crédit de 12 à 15 ans. Installé en région Paca, il constate une hausse de l’apport personnel des acquéreurs, en moyenne, à hauteur de 20 % du prix de cession en 2023 contre 16 % en 2022. « Ce ratio a augmenté en Paca, car les prix de cession sont souvent supérieurs à la valeur économique des officines », explique-t-il.

Baisse du taux de marge : les prévisionnels doivent s’y faire !

La vigilance des banques se renforce sur les prévisionnels d’exploitation des candidats à l’installation. Avec l’augmentation des coûts d’exploitation et le retrait des marges Covid, les EBE s’affaiblissent dans une période où ils devraient, au contraire, se consolider pour pouvoir couvrir la hausse des taux d’intérêt et l’inflation.

La croissance exponentielle de la part détenue par les médicaments chers dans le CA brouille la lecture de l’EBE et ne facilite pas les prévisionnels de reprise. « L’évolution du taux de marge global est à analyser avec prudence, tant les produits chers perturbent les comparaisons entre officines et d’une année sur l’autre », livre Olivier Delétoille. « Il faut être vigilant par rapport à l’approche des chiffres, sans se laisser aveugler par le potentiel de l’officine. Penser que le taux de marge dans le prévisionnel de reprise va pouvoir remonter au-dessus de 26 % est illusoire », met en garde François Gillot.

Du bon usage des boosters d’apport

L’acquéreur doit également savoir raison garder sur le recours aux boosters d’apport. « Un booster vise à compenser une faiblesse d’apport mais n’a pas vocation à payer un surprix », tranche Nicolas Trikian. Un avis partagé par François Gillot : « Un booster d’apport doit être retenu dans des conditions normatives, par conséquent, il ne doit pas être détourné de son objet premier et se transformer en booster de prix. » Enfin, quoi qu’il en soit, le booster d’apport ne doit jamais servir à minorer l’emprunt bancaire, dans le cas où un dossier avec une quotité de financement de 100 % est rejeté par la banque.

Remise en cause des SPFPL

En présence d’un rachat de parts de SEL, la constitution d’une société de participation financière des professions libérales (SPFPL) unipersonnelle peut être privilégiée, du fait de la fiscalité attractive du régime « mère/fille », et plus encore du régime de l’intégration fiscale. Le principe qui prévalait jusqu’alors était « chacun la sienne ». « Une SPFPL unipersonnelle colle mieux aux changements ou incidents de la vie professionnelle et laisse beaucoup de liberté au pharmacien », explique Olivier Delétoille. Mais depuis la hausse des taux d’intérêt, ce principe est parfois battu en brèche dans un souci d’optimisation fiscale. En effet, en cas de rachat par plusieurs associés, chacun au travers d’une SPFPL unipersonnelle participant chacune à moins de 95 % du capital de la SEL, les charges financières et frais d’acquisition ne seront pas déductibles des bénéfices d’exploitation de la SEL. D’où la tentation de constituer une SPFPL commune à tous les associés, détenant au moins 95 % de la structure, pour bénéficier du régime de l’intégration fiscale et de la déductibilité de ces charges et frais. « Son intérêt doit dorénavant se discuter au cas par cas », conclut-il.

La hausse des taux d’intérêt a également une incidence sur le financement du rachat des titres d’une SEL. La conservation des emprunts en cours de cette société négociés à des taux inférieurs à 1 %, en se cumulant aux nouveaux prêts de la SPFPL, peut compromettre la faisabilité financière du rachat, du fait de la création de flux financiers parfois négatifs les premières années au niveau du groupe. « Dans la plupart des dossiers, les emprunts sont alignés sur la même durée, même si cette option coûte globalement plus cher, l’objectif est d’alléger le poids financier des mensualités ou annuités de remboursement et de récupérer de la trésorerie », explique Hervé Ferrara du cabinet Pharmacessions. De plus, cela est générateur d’une économie d’impôt sur les sociétés (IS) par le jeu de la déductibilité des intérêts d’emprunt.